เมื่อวันที่ 29 กุมภาพันธ์ ที่ธนาคารแห่งประเทศไทย (ธปท.) น.ส.วิภาวิน พรหมบุญ ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์สถาบันการเงิน ธปท. กล่าวว่า ตามที่ ธปท.เปิดรับฟังความเห็นต่อแนวนโยบายการเปิดกว้างให้ใช้ประโยชน์จากข้อมูลตามสิทธิของผู้ใช้บริการ (Open Banking Data for Consumer Empowerment) ช่วงวันที่ 30 พฤศจิกายน – 31 ธันวาคม 2566 โดยหลายภาคส่วนเห็นด้วยกับหลักการและเป้าหมายดังกล่าว

ธปท.ผลักดันกลไกเอื้อให้ผู้ใช้บริการสามารถใช้สิทธิส่งข้อมูล เพื่อนำไปใช้ประโยชน์และได้รับบริการดีขึ้น และผู้ให้บริการสามารถเข้าถึงข้อมูลและโครงสร้างพื้นฐานสำคัญได้อย่างประสิทธิภาพ ส่งเสริมการแข่งขัน พัฒนาบริการดีขึ้น เบื้องต้นคาดว่าจะเห็นการใช้งานหลักเกณฑ์ดังกล่าวในปี 2568 น.ส.วิภาวิน กล่าว

ทั้งนี้ ส่วนใหญ่เห็นด้วยกับทิศทางการผลักดันให้ผู้ใช้บริการใช้สิทธิส่งข้อมูลภาคสถาบันการเงินก่อน บางส่วนเห็นควรผลักดันผู้ใช้บริการใช้สิทธิส่งข้อมูลระหว่างภาคส่วนอื่นกับภาคสถาบันการเงินควบคู่กัน โดยเฉพาะภาคตลาดทุนและประกันภัย เพื่อนำข้อมูลผู้ใช้บริการเก็บอยู่หลายแหล่งไปใช้ประโยชน์ในการพัฒนาบริการ และนวัตกรรมทางการเงินตอบโจทย์ผู้ใช้บริการดีขึ้น

น.ส.วิภาวินกล่าวว่า สรุปสาระสำคัญได้ 3 ประเด็น ดังนี้ 1.ส่วนใหญ่เห็นว่ารูปแบบการนำข้อมูลไปใช้ประโยชน์ (ตัวอย่างบริการทางการเงินที่ใช้งานจริง) ที่จะได้ประโยชน์มากจากการที่ผู้ใช้บริการสามารถใช้สิทธิส่งข้อมูลระหว่างผู้ให้บริการได้ อาทิ

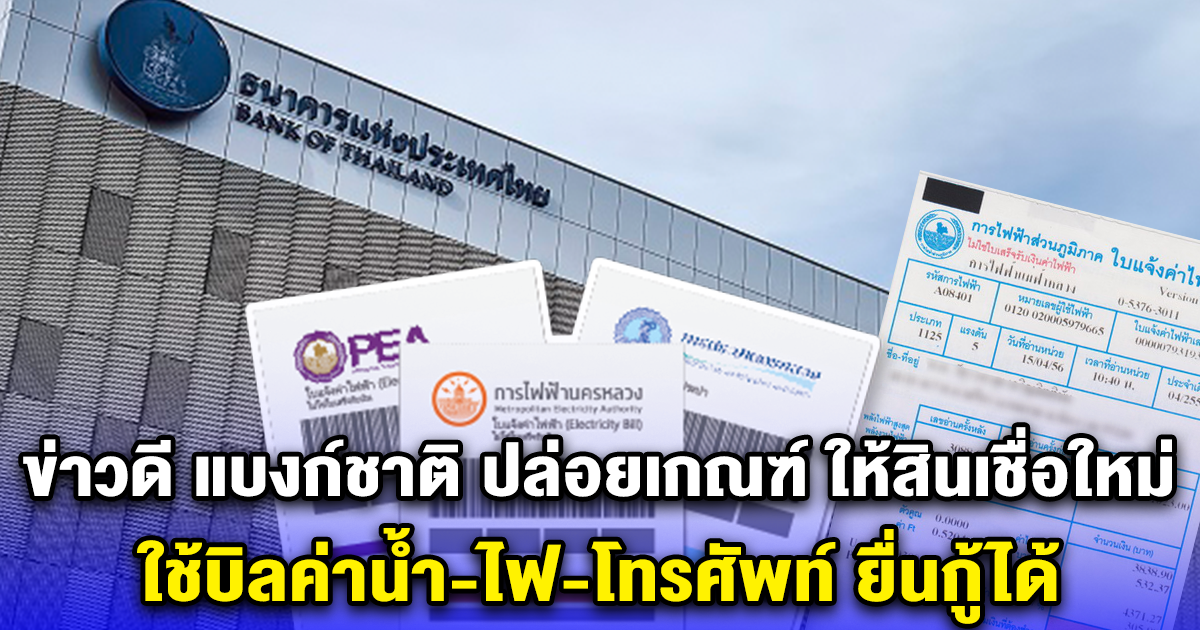

1.1 การสมัครและการพิจารณาสินเชื่อ ซึ่งข้อมูลพฤติกรรมและการชำระหนี้ของผู้ยื่นขอสินเชื่อจะเป็นประโยชน์มาก โดยเฉพาะข้อมูลแสดงถึงรายรับและรายจ่ายของผู้ใช้บริการ เช่น การเดินบัญชีเงินฝาก รายได้ประกอบการยื่นภาษี เงินสมทบประกันสังคม และการซื้อขายสินค้าผ่านแพลตฟอร์ม

นอกจากนี้ บางส่วนเห็นว่าข้อมูลบ่งบอกสถานะของบุคคลหรือบริษัท ซึ่งสามารถยืนยันความมีตัวตนที่แท้จริงที่มีอยู่กับหน่วยงานภาครัฐ เช่น ข้อมูลที่เกี่ยวกับการบังคับคดี การล้มละลาย การจดทะเบียนบริษัท และข้อมูลการถือครองสินทรัพย์ที่จับต้องได้ที่อยู่กับหน่วยงานภาครัฐ เช่น ที่ดิน รถยนต์ อาจนำมาใช้ประโยชน์ได้เช่นกัน

1.2 การรวมข้อมูลบัญชีทางการเงินไว้ที่เดียวเพื่อต่อยอดไปยังบริการอื่นที่จะพัฒนาให้เหมาะกับผู้ใช้บริการแต่ละกลุ่มดีขึ้น เช่น การวางแผนทางการเงินเป็นข้อมูลแสดงรายรับรายจ่าย คือ การเดินบัญชีเงินฝาก การใช้บัตรเครดิต การใช้ e-Money และข้อมูลการถือครองสินทรัพย์ทางการเงิน เช่น หลักทรัพย์ กรมธรรม์ประกัน

รวมถึงข้อมูลพฤติกรรม เช่น ประวัติการใช้น้ำ-ไฟฟ้า โทรศัพท์มือถือ ข้อมูลสถานะของบุคคล/บริษัท ข้อมูลการถือครองสินทรัพย์ที่จับต้องได้ และข้อมูลหนี้สิน เช่น บัญชีสินเชื่อ หากมีข้อมูลยอดหนี้สินของผู้ใช้บริการ จะทำให้มองภาพสถานะทางการเงินของผู้ใช้บริการครอบคลุมขึ้น

2.ต้องการทราบแนวทางดำเนินการชัดเจน โดยเฉพาะ 2.1 ขอบเขตของหลักเกณฑ์ที่จะออกบังคับใช้และการกำกับดูแลผู้ส่งและผู้รับข้อมูล และ 2.2 แนวทางการจัดทำมาตรฐานกลางและการมีส่วนร่วมของผู้ให้บริการและผู้ที่เกี่ยวข้องอื่นๆ ในการจัดทำมาตรฐานกลาง เช่น มาตรฐานหรือวิธีการทางเทคนิคในการเชื่อมต่อและรับส่งข้อมูลระหว่างผู้ให้บริการ

3.ขอให้คำนึงถึงมิติต่างๆ อย่างรอบด้าน ได้แก่ 3.1 ประโยชน์และต้นทุนของผู้ที่เกี่ยวข้องในการพัฒนากลไกดังกล่าว 3.2 การสร้างความเชื่อมั่นในกลไกรับส่งข้อมูล เช่น แนวทางการป้องกันและมีการบริหารจัดการและรักษาความปลอดภัยของข้อมูลที่รัดกุมตลอดวงจรชีวิตของข้อมูล และ 3.3 การส่งเสริมการใช้สิทธิส่งข้อมูลและการใช้บริการต่อยอดที่เกี่ยวข้อง เช่น การออกแบบให้ผู้ใช้บริการใช้งานได้ง่าย สะดวก ปลอดภัย และการส่งเสริมให้ผู้ใช้บริการทราบและเข้าใจสิทธิในการใช้ประโยชน์จากข้อมูลของตน

ทั้งนี้ ธปท. จะนำความเห็นและข้อเสนอแนะดังกล่าวมาใช้ประกอบการพิจารณาและหารือกับผู้ที่เกี่ยวข้อง โดยมีแผนจะสื่อสารแนวทางการดำเนินการที่ชัดเจนในเดือนเมษายน 2567 และจัดตั้งคณะกรรมการและคณะทำงาน ซึ่งจะประกอบด้วยผู้แทนจากภาคส่วนที่เกี่ยวข้อง อาทิ ผู้ให้บริการทางการเงิน ทั้งธนาคารพาณิชย์และที่ไม่ใช่ธนาคารพาณิชย์ (นอนแบงก์) หน่วยงานกำกับดูแลที่เกี่ยวข้อง และตัวแทนรายย่อย (เอสเอ็มอี) และผู้บริโภค เพื่อขับเคลื่อนหลักเกณฑ์ดังกล่าว ร่วมกันต่อไป